Fahrtkosten zu Behandlungen der Kinder und Besuchsfahrten der Eltern (außergewöhnliche Belastung) In der Steuererklärung sind absetzbar steuerlich tatsächliche Fahrtkosten zu den Behandlungen oder auch Besuchsfahrten der Eltern zu den Kindern soweit der Arzt ggfs. die Notwendigkeit der Besuchsfahrten bestätigt.Weitere Informationen zum Thema Schulbedarf absetzen

- die Kosten für den üblichen Nachhilfeunterricht,

- die Kosten für einen Laptop, PC, Drucker (auch Partronen), Papier und Software im Zusammenhang mit dem homeschooling,

- für Klassenfahrten, Schulausflüge und Sprachreisen,

- für Schreibmaschinen- und.

- PC-Kurse.

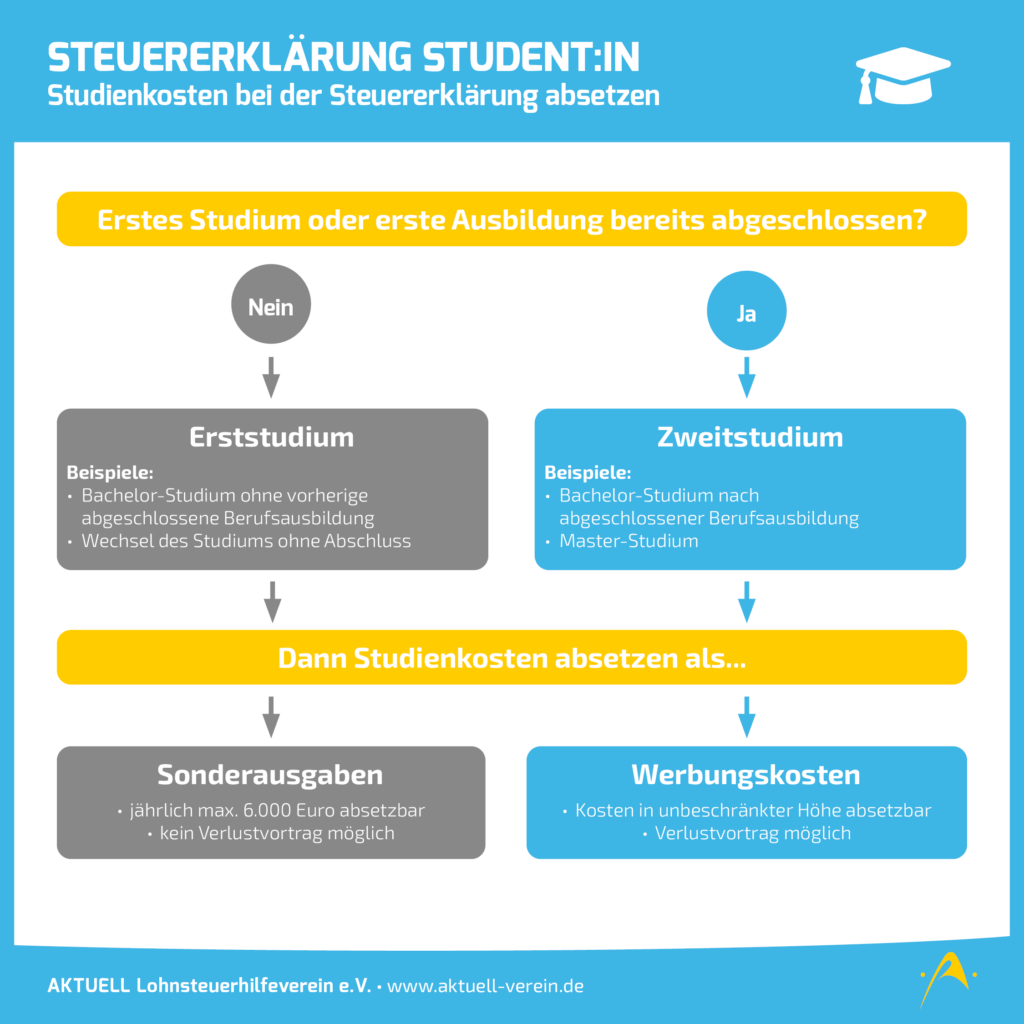

Studierende und Azubis können Fahrtkosten zur Uni, zur berufsbildenden Schule oder zum Job von der Steuer absetzen. Entweder mit 30 Cent bzw. 38 Cent pro Kilometer für die einfache Strecke, das ist die Entfernungspauschale, auch Pendlerpauschale genannt.

Kann ich die Busfahrkarte meiner Tochter von der Steuer absetzen : Auch Schulkleidung und die Fahrten zur Schule sind nicht als Schulgeld von der Steuer absetzbar. Das gleiche gilt für Lernmittel, sowie für Schulbücher oder Computer, die Sie selbst kaufen. Auch Kosten für Zusatzkurse oder Klassenreisen können Sie nicht in der Steuererklärung angeben.

Welche Kosten für Kinder sind steuerlich absetzbar

Steuervorteile für Eltern

- Das Wichtigste in Kürze.

- Kinderfreibetrag.

- Kinderbetreuungskosten.

- Schulgeld.

- Ausbildungsfreibetrag.

- Entlastungsbetrag für Alleinerziehende.

- Beiträge für Kranken- und Pflegeversicherungen.

- Kinderzulage bei Riester-Altersvorsorge.

Was ist steuerlich absetzbar für Kinder : Wie hoch sind die Freibeträge für Kinder Die Freibeträge für Kinder sind: der Kinderfreibetrag in Höhe von 6.384 Euro im Jahr 2024. der Freibetrag für die Betreuung, Erziehung oder den Ausbildungsbedarf in Höhe von 2.928 Euro.

Die Eltern können das anteilige Schulgeld auch dann in ihrer Steuererklärung geltend machen, wenn das unterhaltsberechtigte Kind selbst den Vertrag mit der Schule abgeschlossen hat. Des Weiteren muss der abzugsberechtigte Elternteil im Inland der unbeschränkten Steuerpflicht unterliegen.

Fahrtkosten für den Schulweg ihrer Kinder tragen grundsätzlich die Eltern.

Was kann man für Kinder steuerlich absetzen

Steuervorteile für Eltern

- Das Wichtigste in Kürze.

- Kinderfreibetrag.

- Kinderbetreuungskosten.

- Schulgeld.

- Ausbildungsfreibetrag.

- Entlastungsbetrag für Alleinerziehende.

- Beiträge für Kranken- und Pflegeversicherungen.

- Kinderzulage bei Riester-Altersvorsorge.

Eltern können leider auch nicht die Kosten für Schulbücher, Klassenfahrten oder Material für die Schule von der Steuer absetzen. Auch die Kosten für die Verpflegung in der Schule, Nachhilfeunterricht, Ferienkurse (z.B. Feriensprachkurs) und die Schülerbeförderung sind nicht begünstigt.Kann ich die Kosten für den Sportverein geltend machen Nein, denn absetzbar sind nur Ihre Ausgaben für die behütende und beaufsichtigende Betreuung des Kindes. Die Quittungen für den Sportverein, die Reitstunden oder den Musikunterricht akzeptiert das Finanzamt nicht.

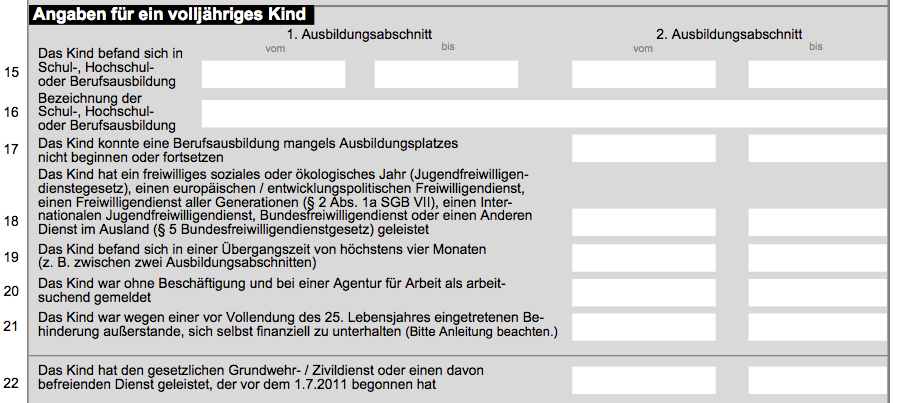

Zu den besonderen außergewöhnlichen Belastungen zählt der Ausbildungsfreibetrag (Paragraf 33a EStG). Dieser beträgt seit 2023 maximal 1.200 Euro im Jahr (zuvor 924 Euro) und gilt für volljährige Kinder in Ausbildung, die auswärts wohnen.

Kann man Sportvereine für Kinder von der Steuer absetzen : Mitgliedsbeiträge an gemeinnützige Vereine, die in erster Linie dem Hobby dienen oder die Heimatpflege fördern (z.B. für Sport oder kulturelle Betätigungen) sind nicht abziehbar. Mitgliedsbeiträge an Sportvereine und an Musikvereine sind nicht als Spenden abziehbar.

Welche Fahrtkosten akzeptiert das Finanzamt : Reisekosten: Bei beruflich veranlassten Reisen sind entweder die tatsächlichen Kfz-Kosten oder 0,30 € pro gefahrenem Kilometer absetzbar. Zusätzlich zählen Parkgebühren und Unfallkosten.

Was erstattet das Finanzamt an Fahrtkosten

Wichtig ist zu wissen, dass bis zu 20 Kilometer Entfernung pro Kilometer 0,30 € angesetzt werden. Ist die Entfernung größer, erhöht sich dieser Betrag. Aufgrund höherer Spritpreise können in der Steuererklärung seit 2022 ab dem 21. Kilometer sogar 0,38 € statt 0,35 € pro Kilometer angesetzt werden.

Bei Benutzung öffentlicher Verkehrsmittel, wie Bus, Bahn, Straßenbahn, können Sie ebenfalls die Entfernungspauschale von 30 Cent je Entfernungskilometer (bzw. 38 Cent ab dem 21. Entfernungskilometer) geltend machen. Damit fahren Sie im Allgemeinen gut, denn die Kosten dürften meist niedriger sein.Fahrtkosten, die beispielsweise durch die Fahrt zum Arzt, zur Apotheke, zum Anwalt bei Scheidungskosten etc., entstanden sind, können als außergewöhnliche Belastungen geltend gemacht werden. Bei der Benutzung öffentlicher Verkehrsmittel sind immer die tatsächlich angefallenen Kosten abzugsfähig.

Welche Fahrstrecke erkennt das Finanzamt an : Das Finanzamt erkennt für die Fahrt zur ersten Tätigkeitsstätte pro Arbeitstag jeden Kilometer der einfachen Wegstrecke als Fahrtkosten an, und zwar pauschal mit 30 Cent.