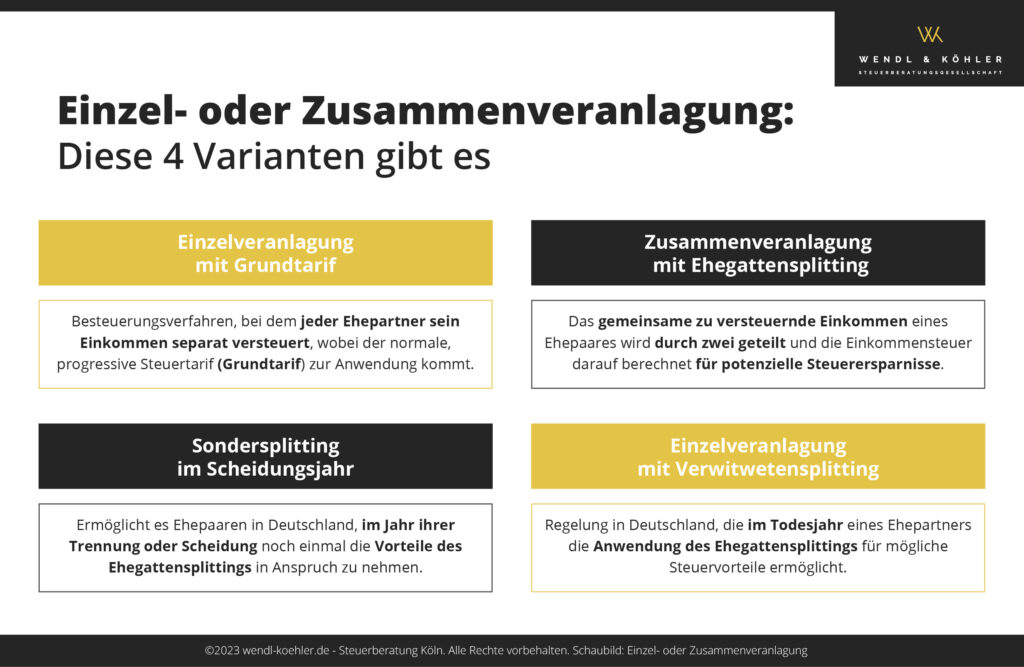

Die Einzelveranlagung für Ehegatten ist auch sinnvoll, wenn beide Partner Nebeneinkünfte haben. Diese sind bis zu 410 Euro steuerfrei und bis 820 Euro teilweise. Der Betrag verdoppelt sich jedoch nicht bei der Zusammenveranlagung. Dies ist bei der getrennten Veranlagung anders.In der Regel ergibt sich bei der Zusammenveranlagung eine niedrigere Steuer als bei 2 Einzelveranlagungen. Das liegt daran, dass man für kleinere Einkommen prozentual generell weniger Steuern zahlt. Durch die Halbierung des gemeinsamen Einkommens können Ehepaare also von einem günstigeren Steuertarif profitieren.Ehepaare und eingetragene Lebenspartner können gemeinsam Steuererklärungen abgeben oder zwei getrennte Steuererklärungen wählen. Wenn ihr euch für eine gemeinsame Veranlagung entscheiden, gilt für euch das Ehegattensplitting. Dadurch ergeben sich häufig Steuervorteile gegenüber Einzelveranlagungen.

Wann lohnt sich Ehegattensplitting nicht mehr : Und auch wenn beide Partner so viel verdienen, dass ihr jeweiliges zu versteuerndes Einkommen über dem Spitzensteuersatz (ab 62.810 Euro, Stand 2023) liegt, wird der Vorteil des Ehegattensplittings fast vollständig neutralisiert.

Wann macht eine getrennte Veranlagung Sinn

Eine getrennte Veranlagung kann dann sinnvoll sein, wenn ein Eheteil selbstständig ist und der oder die andere angestellt, ebenso wenn ein/e Ehepartner/in Verluste gemacht hat, Entgeltersatzleistungen bezieht oder eine hohe Abfindung erhält.

Was ist besser getrennt oder zusammen veranlagt : In den meisten Fällen ist die Zusammenveranlagung steuerlich günstiger. Insbesondere, wenn beide recht unterschiedlich viel verdienen. Denn bei der Zusammenveranlagung addiert das Finanzamt das Jahreseinkommen der Eheleute, halbiert den Betrag, ermittelt davon die Einkommensteuer und mutlipliziert diese mit zwei.

Ehegattenveranlagung: Nachträglicher Wechsel der Veranlagungsart möglich Ehegatten können bei der Abgabe ihrer Steuererklärung zwischen der Einzelveranlagung und der Zusammenveranlagung wählen (§ 26 EStG).

Bei der Einzelveranlagung geben beide Partner eine eigene Steuererklärung ab und erhalten ihren eigenen Steuerbescheid. Jedem Ehegatten werden seine von ihm bezogenen Einkünfte zugerechnet. Gemeinsam erzielte Einkünfte werden, sofern nicht anders vereinbart, den Partnern je zur Hälfte zugerechnet.

Warum ist getrennte Veranlagung günstiger

Bei der getrennten Veranlagung konnten Ehepartner Sonderausgaben, außergewöhnliche Belastungen und haushaltsnahe Aufwendungen so untereinander aufteilen, wie es für sie steuerlich am günstigsten war. Das ist bei der Einzelveranlagung nicht mehr möglich.In einigen Fallkonstellationen kann die Einzelveranlagung ausnahmsweise steuerlich vorteilhafter sein als die Zusammenveranlagung. Es lohnt sich dann also, sich für die getrennte Veranlagung zu entscheiden. Also wenn Ihr beide eigenen Steuererklärungen macht.Ehegatten wählen bei ihrer Steuererklärung die Art der Veranlagung. Ehegatten und eingetragene Lebenspartner, die unbeschränkt einkommensteuerpflichtig sind und nicht dauernd getrennt leben, können jedes Jahr neu wählen, ob sie sich einzeln oder zusammen veranlagen lassen möchten (§ 26 Abs. 1 Satz 1 EStG).

Eine Einzelveranlagung kann dann sinnvoll sein, wenn zum Beispiel eine Ehepartnerin selbstständig ist und die andere angestellt oder eine Partnerin Einkünfte aus dem Ausland bezieht. Ebenso sollten Sie eventuell getrennt eine Steuererklärung abgeben, wenn ein Ehepartner Verluste gemacht hat.