Nachteile der betrieblichen Altersvorsorge

Steuern und Abgaben im Alter: In der Auszahlungsphase werden grundsätzlich Steuern und für gesetzlich Krankenversicherte auch Sozialabgaben fällig. Für die Krankenversicherung gibt es aber einen Freibetrag. Arbeitgeber gibt Modell vor: Das schränkt die Wahlfreiheit ein.Betriebliche Altersvorsorge: Entgeltumwandlung kann zu Rentenverlust führen. Wirklich lohnend ist die Betriebsrente daher nur, wenn Chefs sich mit gut 20 bis 30 Prozent am Bruttobeitrag beteiligen. Seit 2019 sind Arbeitgeber:innen sogar dazu verpflichtet, Neuverträge zu bezuschussen.Für wen kann betriebliche Altersvorsorge problematisch sein Für manche Beschäftigten kann eine betriebliche Altersvorsorge nachteilig sein. Insbesondere bei einem Gehalt zwischen knapp 5000 und über 7000 Euro, denn dann entfällt die Ersparnis bei den Sozialabgaben bei dennoch geminderten gesetzlichen Rentenansprüchen.

Wie viel sollte man in die betriebliche Altersvorsorge einzahlen : Wie viel Sie in die bAV einzahlen, hängt von Ihren finanziellen Kapazitäten ab. Als Faustregel gilt: Damit sich die betriebliche Altersvorsorge lohnt, sollte sich Ihre Arbeitgeberin beziehungsweise Ihr Arbeitgeber mit 20 Prozent beteiligen.

Wann lohnt sich eine betriebliche Altersvorsorge nicht

Für Sparer, die monatlich zwischen 5.175 Euro und 7.550 Euro verdienen, ist die Entgeltumwandlung weniger lohnend. Zum einen geht die Ersparnis bei den Sozialabgaben zum Teil verloren, wenn Dein Gehalt über der Beitragsbemessungsgrenze der Krankenversicherung liegt.

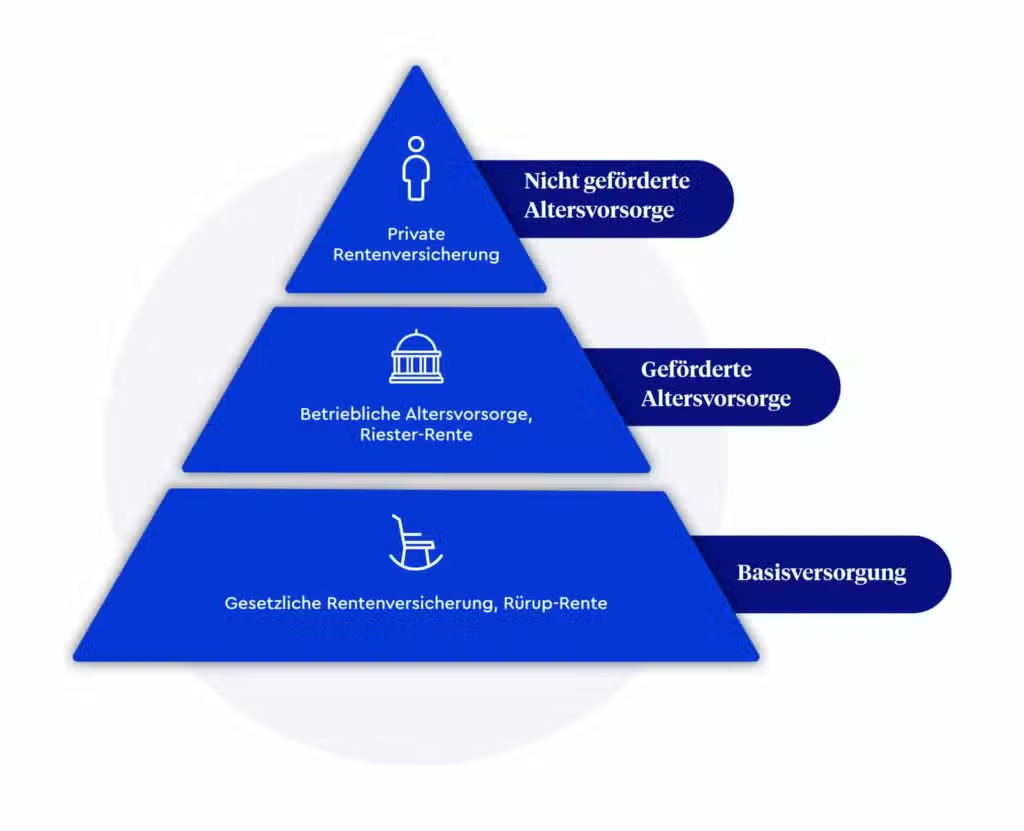

Wie wirkt sich die betriebliche Altersvorsorge auf die Rente aus : Mit einer betrieblichen Altersvorsorge (bAV) können Sie staatlich gefördert fürs Alter vorsorgen – zusätzlich zur gesetzlichen Rente. Für alle Neuverträge seit 2019 gilt ein verpflichtender Arbeitgeberzuschuss von 15 Prozent. Ab 2022 gilt dies auch für bereits bestehende Verträge.

Das Ergebnis liegt unter dem für 2023 geltenden Höchstbetrag von 1.020 Euro, darf also bestehen bleiben. Obendrauf kommt nun noch der Zuschlag von 306 Euro, macht insgesamt einen Versorgungsfreibetrag von 958,80 Euro. Diese Summe bleibt ab 2024 von Ihrer Betriebsrente jedes Jahr steuerfrei.

Kinderlose Rentnerinnen und Rentner zahlen 6,80 Euro. Sie müssen also in unserem Beispiel auf die Betriebsrente von 200 Euro insgesamt 11 Euro (11,70 Euro als Kinderlose) monatlich an Sozialabgaben zahlen. Nach deren Abzug bleiben 189 Euro (beziehungsweise 188,30 Euro bei Kinderlosen) übrig.

Was bleibt von 150 € Betriebsrente

Dieser Freibetrag liegt aktuell bei 169,75 Euro pro Monat. Nur auf den Betrag, der darüber liegt, musst du Steuern zahlen. Lara bezieht eine monatliche Betriebsrente in Höhe von 150 Euro. Da sie damit unter dem Freibetrag von 176,75 Euro bleibt, braucht Lara keine Steuern zu zahlen.Auszahlung: Die bAV zu kündigen und vorzeitig auszahlen zu lassen, ist meist nicht möglich. Trotz Kündigung erhalten Anlegerinnen und Anleger das angesparte Geld normalerweise erst zur Rente.Dieser wird jährlich angepasst. Das bedeutet: Wenn Sie Anspruch auf eine Betriebsrente von monatlich 300 Euro brutto haben, so sind davon in der Krankenversicherung nur 130,50 Euro beitragspflichtig. Hiervon gehen im Schnitt 16,2 Prozent ab. Das sind 21,14 Euro.

Rechner: Betriebsrente ohne ETFs und Indexfonds

| Jahreswert | bAV mit 5,50 % Rendite & 0,70 % Gebühren bei ETFs und Indexfonds |

|---|---|

| … nach einem Jahr | 1.230,77 € |

| … nach 5 Jahren | 6.769,19 € |

| … nach 10 Jahren | 15.313,21 € |

| … nach 15 Jahren | 26.097,40 € |